インボイスで来年10月から課税事業者になる場合は、

普段はしていない期中のたなおろしを忘れると、

損をするかもしれない、という話です。

たなおろしは商品を数えること

たなおろし(棚卸/店卸)とは、

商品などの在庫を数えること、です。

1100円で仕入れた商品の在庫が100個あったら、

1100円✕100個=110000円分の在庫があるとなります。

たまに、たなおろしを売価で記帳している人を見ます。

3300円で売る商品だから、

3300円✕100個=330000円分の在庫、

という風に勘違いしてしまうわけです。

気持ちはすごくわかりますが、

記帳は基本的に仕入れ値でします。

免税事業者が課税事業者になる場合の、棚卸資産の消費税

ややこしい話なので、簡潔に書きます。

翌年度から課税事業者になる場合には、

免税事業者の最終日に持っている棚卸資産について、

消費税で損をしない調整ができます。

例えば、免税事業者の最後の日に、

商品の在庫が110000円分あるとします。

この110000円分の在庫に含まれる消費税10000円は、

翌年、課税事業者になったときに、引けるのです。

決まった呼び方はありませんが、

「課税事業者(免税事業者)になる際の

棚卸資産の仕入税額控除の調整」

みたな感じです。

…名前が悪いと制度も浸透しにくいと思うんだけど、

制度の名前ってどうにかならないものだろうか。

2023年9月末にたなおろしをする理由

通常は、課税↔免税が変わるのは、年度ごとです。

だから期末にたなおろしをしていれば、

毎月の月末にしていない場合も、問題は生じません。

インボイス制度では、10月1日から課税事業者になるひとが多いため、

期の途中から課税事業者になるひとがほとんどです。

そのため、10月1日から課税事業者になる場合には、

9月30日のたなおろしに含まれる消費税を、

課税事業者になったときに引けます。

ということは、インボイスが始まる前日に、

たなおろしをする必要がありますね。

簡易課税ならしなくても良い、とは言い切れない事情

簡易課税を選択した場合には、

棚卸資産の調整はありません。

簡易課税は、売上の金額で税額を決めるので、

仕入れた商品は無関係だからです。

簡易課税を選ぶなら、

9月末のたなおろしはしなくて良い、となります。

ところが、そうともと言い切れない、インボイス特例の事情があります。

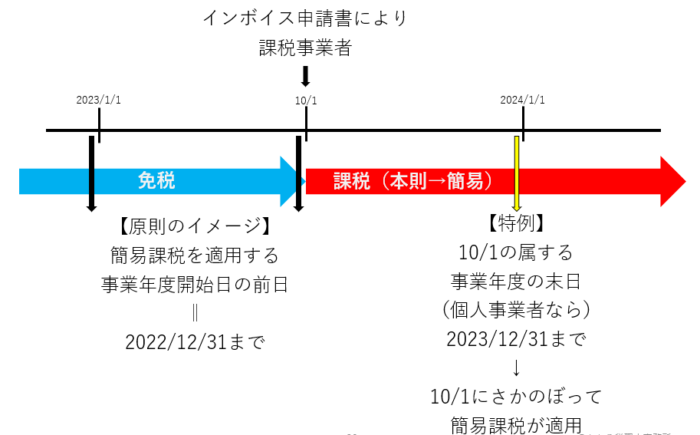

簡易課税は、通常は前もって選択しますが、

インボイスでは特例があります

2023年10月1日(の属する事業年度)に、

インボイスで課税事業者になった場合は、

簡易課税の選択期限は期末まで、です。

例えば、個人事業者がインボイスの申請書を出して、

2023年10月1日に課税事業者になった場合、

簡易課税を選ぶ期限は、2023年12月31日です。

あとから、税額が安い方を選べます。

簡易にしようと思っている場合でも、

12月に本則がトクなら本則を選べます。

開業年度や新設法人と似たような取扱いです。

最終的に本則を選んだ場合、

9月30日にたなおろしをしていなかったら損ですよね。

必ず簡易にすると決めていなければ、

たなおろしはしておいた方が良いかもしれません。

なお、上記の例だと、

2024年から簡易を選ぶ場合の

簡易課税制度選択届出書の提出期限も、

同じ2023年12月31日になります。

消費税関係の期限は、複雑で、

たくさんの特例があります。

上記の例も、高額特定資産を取得した場合は

細かいところが変わります。

消費税は間違えると税額に大きな影響が出るので、

自分で判断する場合はリスクをご確認願います。

期日前投票に行ってきました。

ショッピングモールで投票できるようになってから、

ほんとにラクになりました。

戦争や事件もありますが、争いから平和は生まれません。

税金や生活を大切に。