消費税の確定申告書を作るときに、

「基準期間における課税売上高」を必ず記入します。

どこを見ればわかるのか、ざっくり説明します。

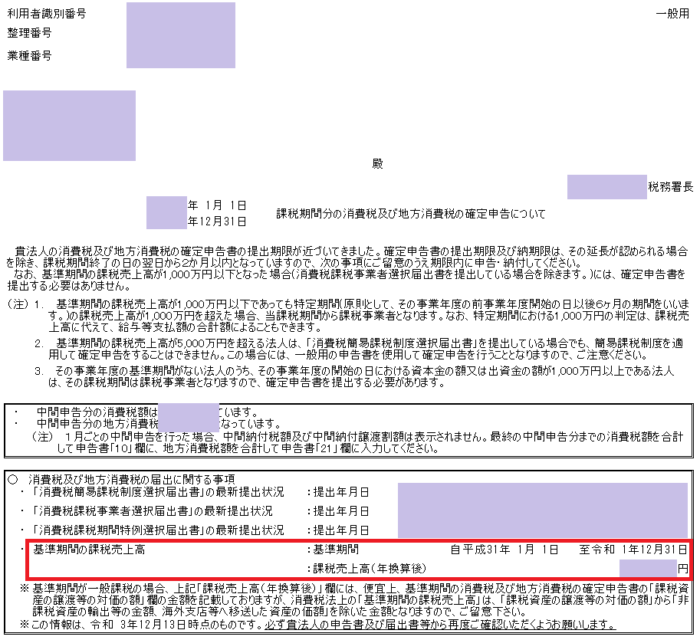

ずっと課税事業者ならメッセージボックスに書いてある

申告期限の前月くらいに、税務署から

「消費税及び地方消費税の確定申告について」という

メッセージが届きます。

そこに「基準期間の課税売上高〇〇円」と書いてあります。

わかりやすいのですが、欠点があります。

メッセージボックスを知らない、

メッセージボックスの開き方がわからないというひとは使えません。

メッセージボックスは、

e-Taxのweb版(ブラウザで開くクラウドソフトみたいなもの)や、

マイナポータルのサイトから見られますが、

どちらもびっくりするくらい使いにくいので、

現時点では見られないひとが多数だと感じます。

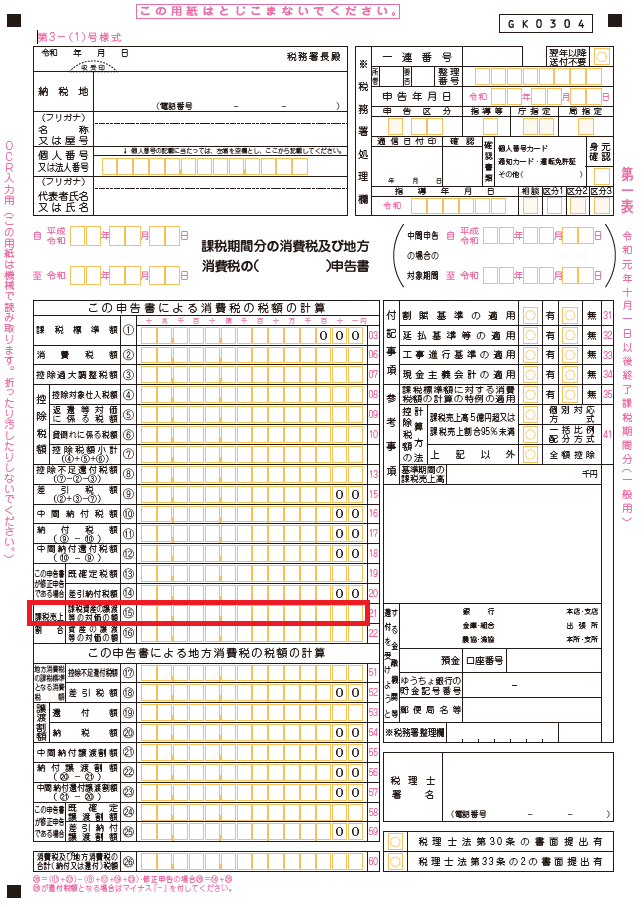

ずっと課税事業者ならば2年前の消費税の申告書に書いてある

例えば、2021年の「基準期間の課税売上高」は、

2年前である2019年の課税売上を指しているので、

2019年の消費税の申告書に書いてあります。

書いてあるのはココです。

「第1表」の「⑮課税資産の譲渡等の対価の額」に書かれている金額です。

ほとんどのひとはこの金額です。

(基準期間が1年ではない法人など、例外もあります)

ですが、2年前は免税で消費税を払ってない場合は、

申告書がないので、この方法は使えません。

免税事業者だったひとは、売上高が1000万円を超えたら確認

上記の方法は、これまで課税事業者だったひとにしか使えません。

免税事業者だったひとは、

売上が1000万円を超えた(超えそう)時点で、

税理士や税務署、商工会などに相談に行くのがベターです。

結局それなの!と言われそうですが、理由があります。

基準期間の課税売上高というのは、単純に売上ではありません。

例えば、

「事業で使っていた車や備品などの売上も含める」

「免税事業者の課税売上は税込金額、課税事業者は税抜金額」

「非課税売上と不課税売上は除くが、免税売上は含める」

「2年前に開業なら、法人は年換算するが、個人はしない」

「前年の前半の売上と給与が1000万円超なら翌年からいきなり課税」

などなど、細かい決まりが山ほどあり、

自分で判断するのはとても難しいです。

間違えた場合のリスクがとても大きいので、

最初から専門家のちからを借りるのがラクで安全です。

1000万円を超えた時点で金額を把握しておけば、

2年後に慌てることはありません。

消費税は先手が大切です。

もう後手にまわっているよ~というひとも、

あわてずに専門家に聞いてみましょう。